M&Aトピックス

MA準備金税制で、MAは増える? MA価格は上がる?

M&A準備金税制とは

2021年度税制改正により、M&A準備金税制、正式名称「中小企業事業再編投資損失準備金制度」が創設されました。

制度概要

▶他の会社の株式取得時に取得価額の70%が損金算入

中小企業が、M&Aにより他の会社の株式を取得した場合、取得価額(※1)の70%を上限にM&A準備金として事業年度において損金算入できます。

(※1) 対象となる株式: 取得価額が10億円以下

▶M&A準備金税制による、具体的な税負担減少効果

5億円で、他の会社の株式を取得(買収)した場合、

5億円×損金算入割合70%×実効税率34%

=1億1,900万円

の税負担減少効果があります。

積み立てたM&A準備金の取り崩し

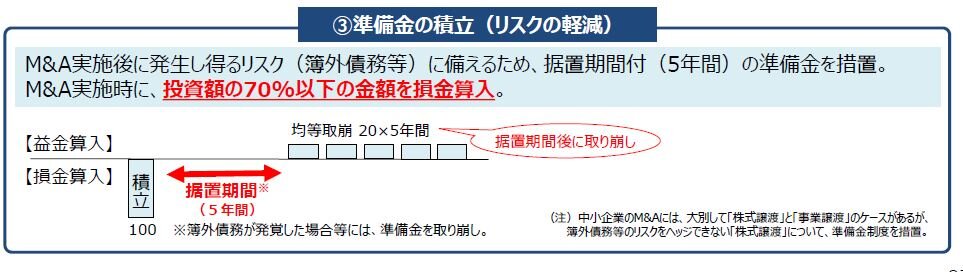

税務上の処理としては、損金に算入したM&A準備金は5年間据え置きの後、6年目から、5年間で均等に取崩し、益金に算入します。

また、以下の事由等に該当することになった場合には、その該当することとなった事業年度において、M&A準備金を取り崩すこと(益金算入)となります。

M&A準備金制度のイメージ図

(出典)「2021年度(令和3年度)経済産業関係 税制改正について 令和2年12月経済産業省」P.27抜粋

M&A準備金税制は課税の繰り延べではありますが、最大で、10億円×70%=7億円もの損金を計上することによる税負担減少効果があります。M&Aによる事業の再構築や会社の成長拡大の際には、会社買収後に発生する可能性がある簿外債務、偶発債務及び減損損失等に備えた資金が必要になる場合もありますので、課税を繰り延べることによりあらかじめ手当てすることができます。

譲受(買手)側企業の要件

- 青色申告書を提出する中小企業者(※2)であること。

- 経営力向上計画の認定を受けた法人であること。

- 中小企業等経営強化法の中小企業者(※3)であること。

(※2)資本金1億円以下で、次の法人

- 資本金1億円超の法人に過半数を保有されていない。

- 前3事業年度の所得平均が15億円以下。

(※3)中小企業等経営強化法の中小企業者とは、業種によって、次の表の資本金基準又は従業員基準のいずれかに該当する会社であり、対象となる会社は、下記の通りです。

譲渡(売手)側企業の要件

- 中小企業等経営強化法の中小企業者(※3)であること。

適用時期

M&A準備金税制は、改正中小企業等経営強化法(以下、「改正強化法」)(※4)の施行の日である2021年(令和3年)6月17日から2024年(令和6年)3月31日までに経営力向上計画の認定を受けた株式等の取得に適用されます。

この準備金制度を利用できるのは、株式の購入による場合だけが対象とされており、事業譲受による場合は利用できませんので注意が必要です。

(※4)2016年(平成28年)7月1日に施行した中小企業等経営強化法では「経営力向上計画」の認定を受けた中小企業・小規模事業者に対して、中小企業経営強化税制(即時償却等による税制面の支援や資金繰り等)の支援を措置しました。2021年(令和3年)4月30日現在、「経営力向上計画」について、121,435件が認定されています。

経営力向上計画の認定を受けるためには何が必要?

経営力向上計画に係る認定申請書類は3枚程度であり、申請から約30日で認定を受けられます。電子申請も可能で迅速に手続きができるよう配慮されていますので、M&Aにより、他の会社の買収をするような会社であれば、比較的スムーズに経営力向上計画を作成し、申請を行い、認定を受けられるのではないかと思います。

また、経済産業省が認定している経営革新等支援機関(税理士、弁護士、金融機関等)が、経営力向上計画の作成の支援を行っていますので、経営力向上計画作成の際には、経営革新等支援機関に相談することもできます。

M&A準備金税制創設の背景

M&A等で他の会社を買収する場合、通常は買収後に以下のような損失が発生する可能性があるかを調査する「デューデリジェンス」を行います。

- 簿外債務

- 損害賠償責任などの偶発債務

- 資産の減損リスク

しかし、中小企業がM&Aにより他の会社を買収する場合、デューデリジェンスにかけられるコストも限られること、またM&Aに慣れていないことから、買収後に、巨額の損失が発生するケースがありました。そのため、他の会社の買収自体を思いとどまるケースも散見されました。

そこで、中小企業のM&Aを活発化させる一つの制度として、会社の買収後に発生する可能性のある損失に備えるため、準備金として積み立てた場合には損金に算入する制度が設けられました。

この制度により、税負担が抑えられることから、減少した税負担を基に将来の損失に備えることができます。

政府は中小企業のM&Aを後押し

政府が、中小企業のM&Aを後押しする理由は以下の2つです。

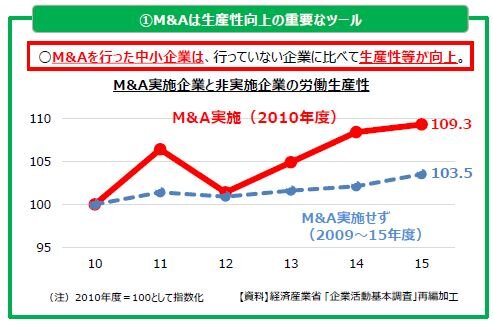

1. 中小企業を取り巻く環境は、厳しさを増しており、M&Aを行った中小企業は、行っていない企業に比べて、労働生産性が向上していることから、M&Aを活用し、中小企業の経営を安定化させる。

M&Aは生産性向上の重要なツール

(出典)「2021年度(令和3年度)経済産業関係 税制改正について 令和2年12月経済産業省」P.28抜粋

2. コロナウイルス感染症の影響により、業態転換を考えている中小企業は増加しており、また廃業件数は年々増加しており、廃業による経営資源の散逸を防止し、ひいては地域経済の空洞化を防止する。

中小企業のM&Aは増加する?

中小企業のM&A実施件数が年々増加するとともに、全国47都道府県に設置されている「事業承継・引継ぎ支援センター」における、比較的規模の小さなM&A実施件数も大きく増加しています。

さらに、今後10年間は、経営者の高齢化及び後継者難により、ますますM&Aが増加すると考えられます。今回創設された、中小企業のM&A準備金の損金算入による税負担減少効果は、最大で、買収した会社の取得価額10億円×70%×実効税率34%=2億3,800万円と、大きく、次の点からもさらなる中小企業のM&Aの増加が予想されます。

- 損金算入による税負担減少効果により、M&Aの将来の損失の可能性に備えられる。

- 損金算入による税負担減少効果が、今までM&Aを実施してこなかった会社のM&Aのきっかけになる。

- 損金算入による税負担減少効果が、M&Aを実施するかどうか最終の意思決定の後押しになる可能性がある。

中小企業のM&A価格は上昇する?

中小企業M&A準備金制度により、取得価額の23.8%(取得価額×損金算入割合70%×実効税率34%)の税負担減少効果があるため、中小企業の買収価格への上乗せの効果が期待できます。M&A準備金の損金算入による課税の繰り延べは将来益金として取り崩す必要があり、税負担の観点では中立ではありますが、「時間を買うM&A」おいては、短期的な税負担が減少し、買手候補が増加することによりM&A価格が上昇する可能性も考えられます。

まとめ M&A準備金を活用し事業拡大に結び付けるために

経済産業省の調査によると、M&Aを実施した企業は、実施していない企業に比べ、労働生産性が向上する傾向にあるそうです。新しいことにチャレンジし、実際にマネジメントしていく中で、工夫、改善をすることが、労働生産性の向上に結び付いているのではないかと考えられます。

厳しい環境にある中小企業の経営において、M&Aはますます重要な経営施策になると考えられます。自社の分析、整理等を行う際には、経営革新等支援機関(税理士、弁護士、金融機関等)などを利用し、経営力向上計画を作成することも選択肢の一つかと思われます。

この中小企業を対象としたM&A準備金制度をきっかけに、事業拡大、付加価値の増大といった成長戦略や、事業の再構築等が検討しやすくなったといえます。これを機に、自社の強みや弱み、また今後の事業戦略や経営方針などを見直して好循環サイクルを作るためにM&Aを検討してみるのはいかがでしょうか。

NTチーム株式会社

半田康二税理士事務所

代表 税理士 半田 康二