M&Aトピックス

不動産M&Aと不動産個別売却の違いとは?

不動産M&Aとは何か

一般的なM&Aは買収する会社の事業や技術、人材などを目的に行われるのに対し、不動産M&Aは買収する会社の保有する不動産を目的に行われます。通常、不動産を売り買いしようとする時には不動産自体を売買の対象にしますが、不動産M&AはM&Aの仕組みを利用しながら実質的に不動産の売買を行うことができる方法です。近年、不動産を所有しながら、事業承継問題を抱える会社や廃業を検討している会社などの間で、不動産M&Aが問題解決の一つの選択肢になりつつあります。本稿では、比較的新しい分野である不動産M&Aについて解説します。

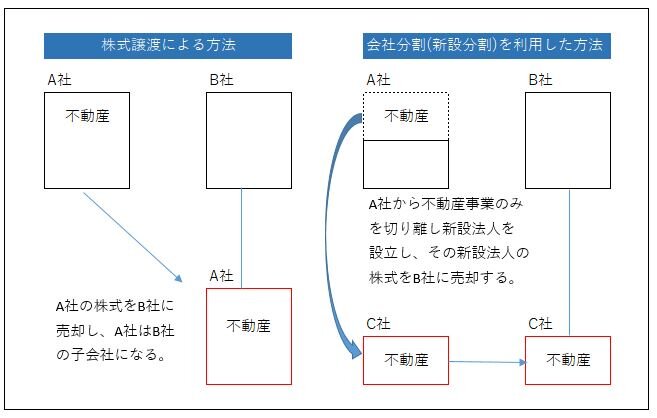

不動産M&Aには、株式譲渡による方法と会社分割を利用した方法の2通りの方法があります。

2.不動産M&Aにおけるメリット

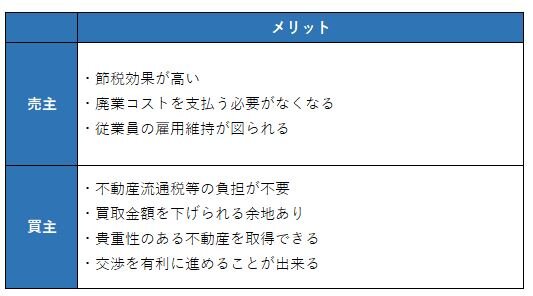

なぜ、不動産自体を売買の対象とするのではなく、少し面倒な手続きにも思えるM&Aを利用するのでしょうか?それは不動産を含めた会社全部をM&Aの対象とすることによって、売主側及び買主側双方に次のようなメリットがあるためです。以下で売主と買主双方のメリットを細かく見ていきましょう。

(1)売主のメリット

① 節税効果が高い

不動産M&Aを実行する一番の理由は節税効果が高いことです。不動産自体を売買の対象とする場合、売却益に対して法人税等が約35%かかり、その後その会社を解散し、清算するにあたって行う株主への配当に対して所得税等が最大で約55%かかります。例えば、所有不動産の売却金額が1億円だった場合、法人税等を支払うと残りは約6,675万円となり、配当を受けた株主が所得税等を支払うと手元に残る金額は約3,279万円となってしまい、結果として約67%も税金で取られてしまうことになります。一方で、不動産M&Aの場合には株式の売却益に対して所得税等が約20%かかるのみです。その株式の売却金額が1億円だった場合、売却をした株主が所得税等を支払った後に手元に残る金額は約8,100万円となり、会社が保有する不動産自体を売買の対象とする場合と比較して節税効果がかなり高いものとなります。

② 廃業コストを支払う必要がなくなる

廃業しようとしている会社は、通常であれば会社を解散し、清算する場合に設備や在庫の処分費用、賃貸物件の原状回復費用、解散や清算に関する登記や税務の手続きに係る司法書士や税理士に支払う費用、登録免許税などの諸費用が掛かってきます。一方で不動産M&Aの場合には、会社自体を売却するため、廃業する必要がなくなり、廃業コストを支払う必要がなくなります。

③ 従業員の雇用維持が図られる

廃業する場合には、従業員の方は解雇され職を失います。不動産M&Aの場合には、一般的には従業員の方も含めて買収会社に移ることになりますので、従業員の方の雇用維持が図られる可能性が高まります。

(2)買主のメリット

① 不動産流通税(不動産取得税、登録免許税、印紙税)等の負担が不要

不動産自体を売買の対象とする場合には、不動産の名義が売主から買主に変わるため、不動産を取得したことに対して不動産取得税がかかり、登記名義を変更することに対して登録免許税、売買契約書に貼る印紙税、登記の手続きに係る司法書士報酬などが必要になります。不動産M&Aの場合には、不動産の所有者は会社のままで変わらないため、不動産流通税等の負担が不要となります。

② 買取金額を下げられる余地あり

不動産M&Aは上述のとおり、売主にとって節税効果がかなり高いため、売却金額を多少下げても不動産自体を売買の対象とするときよりも最終的に手元に残る金額が多くなる可能性が高いです。そのため、買主にとっては、売主に対して価格交渉を行いやすい面があります。

③ 貴重性のある不動産を取得できる

不動産M&Aを行う会社には、事業承継に悩みを持ついわゆる老舗企業が多くあります。そのような会社は、良い立地に本社ビルや営業所、工場などを保有していることも多く、あまり一般には市場に出回らない不動産を取得できる可能性があります。

④ 交渉を有利に進めることが出来る

不動産M&Aは一般的なM&Aと比較して新しい分野となっており、不動産M&Aに取り組む買主がまだ少ないため、競争相手が少ない状態で、交渉を有利に進めることが出来ます。

3.不動産M&Aにおけるデメリット

これまでお話しをしましたように、不動産M&Aには売主と買主にとって多くのメリットがあります。一方でデメリットも存在します。しっかりデメリットも把握した上で、不動産M&Aを実行するかどうかを判断することが必要になります。以下で売主と買主双方のデメリットを細かく見ていきましょう。

(1)売主のデメリット

① 買主が限定される

不動産M&Aに取り組む買主がまだ少なく、不動産自体を売買の対象とするときと比較して買主を見つけるのが容易ではありません。

② 取引に時間がかかる

不動産自体を売買の対象とする場合の取引に係る所要期間は約3ヶ月~6ヶ月であるのに対し、不動産M&Aの場合の取引に係る所要期間は約6ヶ月~1年となります。現金化を急ぐというような場合には、注意が必要です。

③ 簿外債務により売却金額が低くなる

簿外債務がある場合には、売却金額を低く抑えられてしまい、不動産自体を売買の対象とする場合の手取り金額と比較してあまり変わらないか、それ以下になってしまう恐れがあります。

(2)買主のデメリット

① 簿外債務を引き継ぐリスクがある

過去の不適切な税務処理に伴う税務リスク、残業代未払いリスク、入居者とのトラブルリスク、特殊な契約を結んでいた契約リスクなど、法務、税務、労務など多岐にわたるリスクを引き継ぐ可能性があります。そのようなリスクを事前に把握する必要があるため、法務デューデリジェンス、税務デューデリジェンス、労務デューデリジェンスなどを行うこととなり、調査時間と専門家への費用を伴います。また、株式譲渡契約書の内容にも注意して、必要事項を漏れなく記載する必要があります。

② 名義株が存在する可能性がある

未上場株式は得てして実際には出資をしていない人が株主になっている場合があり、株式の所有権が不確定である可能性があります。

4.不動産M&Aにあたっての注意点

不動産M&Aにあたっては、上記でご説明いたしました各種のメリットとデメリットと共に以下の点に注意が必要です。

(1)売主の注意点

① 短期所有土地の譲渡とみなされないようにする

「所有資産の70%以上が所有期間5年以下の土地およびその上に存在する権利で占められる企業の株式を譲渡」または「所有資産の70%以上が土地およびその上に存在する権利で占められる企業の株式を取得から5年以内に譲渡する場合」には、短期所有土地の譲渡とみなされ、税率が39%(所得税30%+住民税9%)となる可能性があります。

② 会社分割(新設分割)では、承継される資産の譲渡益に対する法人税、株主に交付される対価に対する所得税、承継される不動産に対する不動産取得税が原則かかりますが、組織再編税制の適格要件などを満たすと非課税になります。会社分割を行う場合に組織再編税制の適格要件を満たすかどうかを確認する必要があります。また、適格要件を満たした場合でも「包括的な租税回避行為防止規定」に抵触しないか注意が必要です。

(2)買主の注意点

① 取得した不動産を将来売却した場合に法人税等の税金がかかるため、現状での含み益がどれくらいあるか、税金はどのくらいか等を把握しておく必要があります。

② M&Aを利用するとはいえ、目的が不動産である以上、通常の不動産取引と同じように取得する不動産の各種法規制、現況、地歴、大規模修繕の必要性などについて事前に確認する必要があります。

まとめ

後継者不足や事業規模縮小などにより会社の存続を真剣に考え始めている会社が多くなっています。そのような会社が不動産を所有している場合には、不動産M&Aというのは非常に有効な手段となります。ただし、不動産M&Aというのは比較的新しい分野であるとともに、不動産仲介業者のように不動産の知識と経験が必要となり、また、M&A専門業者のようにM&Aの知識と経験も必要になります。さらに、買主を見つけ出す広範囲なネットワークを持っていることも重要です。不動産M&Aを成功させるためには、それらの能力を兼ね備えた専門家に依頼をし、適切なアドバイスを受けながら、実行していく必要があります。

片平キャピタルマネジメント株式会社

片平会計鑑定事務所

代表 税理士・不動産鑑定士 片平 毅