M&Aトピックス

カーブアウトM&Aの概要 ― 税務にフォーカスしたスキームや注意点の基礎を解説

1.はじめに

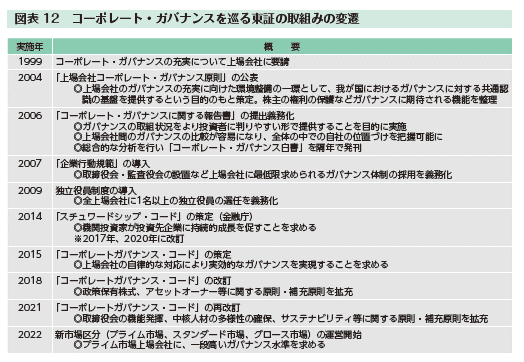

ここ数年、金融庁・東証は株式市場の活性化のため、諸々の施策を講じてきました。このような施策は、機関投資家や上場会社の姿勢等に変化を期待するものであり、その変化の兆しは少なからず昨今のTOPIX等インデックスの上昇にも寄与していると考えられます。

図表:コーポレート・ガバナンスを巡る東証の取組の変換

(出典:コーポレート・ガバナンス白書2023 株式会社東京証券取引所)

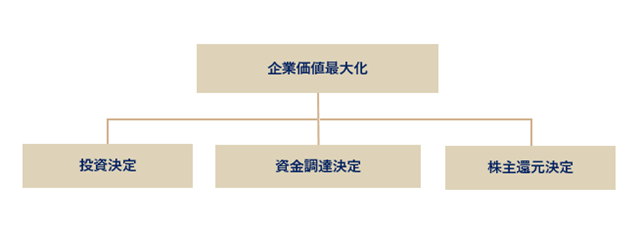

株主から経営を付託された経営者の皆様は、マクロ・業界環境・会社の状況、株主の期待応えながら、事業・投資活動・調達活動・株主還元をマネジメントし、創出する利益・キャッシュフロー(CF)の持続的な成長に取り組み、株式価値の持続的な成長を担うなど、日夜、企業価値の最大化に取り組んでおられます。

図表:企業価値最大化

(出典:コーポレート・ファイナンス 戦略と応用 著:アスワス ダモダラン)

私たちNECキャピタルソリューションは、経営者の皆様の「企業価値最大化」というミッションに、コーポレートファイナンスの目線で最適なご支援をさせていただくことを志向しております。ご支援の切り口は、事業・投資活動・調達活動・株主還元と様々ですが、M&Aアドバイザリーはその手法の1つとの理解であります。

また、この「企業価値最大化」の図おける、投資・資金調達・配当決定に横断的な判断が求められる施策の1つに、カーブアウト(事業売却※形態は子会社・事業を問わない)があります。なお、主役を譲渡対象事業という切り口で考えますと、当該事業のための、ベストオーナーという考え方も大切です。

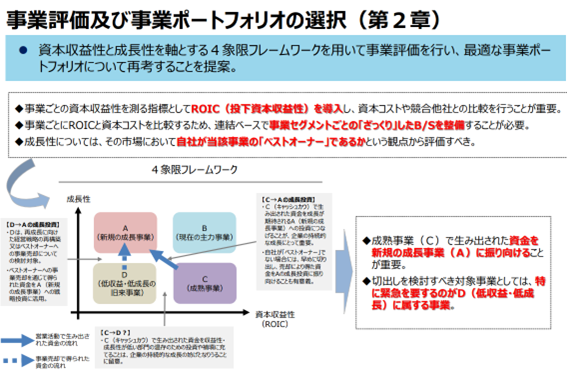

金融庁では、「「事業再編実務指針~事業ポートフォリオと組織の変革に向けて~(事業再編ガイドライン)」(令和2年策定)」(※「事業再編実務指針」の概要(20200731003-5.pdf (meti.go.jp))において、持続的な利益成長や中長期的な企業価値の向上を図るべく、事業再編を推奨しており、①経営陣、②取締役会(特に社外取締役)、③投資家(エンゲージメント)の3つのレイヤーを通じた、コーポレート・ガバナンスの在り方等を整理し、最適な事業ポートフォリオを再考することを促しています。

当該実務指針の主な想定は、大規模・多角化・グローバル化した上場企業1) ですが、当社では、その他の上場企業の事業ポートフォリオ検討にも一定の示唆があると考えています。

また、当社では、カーブアウトM&Aの実行支援にとどまらず、その判断の前提になる株主の視点を踏まえた、事業ポートフォリオマネジメントの支援をしております。

今回は、事業ポートフォリオマネジメントの施策としてカーブアウトを選択した場合における、スキーム・留意点について、結和税理士法人の水谷先生からご案内いただきます。

1) 近年活発化するアクティビスト投資家より、株主還元の向上のみならず、事業ポートフォリオを変更の株主提案を求められることもあり得ます。

2.カーブアウトM&Aとは

事業ポートフォリオマネジメントは、経営資源を戦略的に配分し、事業の選択と集中を行うことで、企業価値を最大化することを目的としています。その手段の一つがカーブアウトです。

カーブアウト(carve out)とは、直訳すると「切り出す」という意味であり、企業が事業の一部を切り離すことを意味します。この切り離した事業を売買することをカーブアウトM&Aと呼びます。カーブアウトする事業は、切り出す事業が特定の会社に帰属している場合と、特定の子会社そのものである場合があります。

カーブアウトM&Aによって、売却側の企業はノンコア事業から撤退し、コア事業に自社グループの経営資源を集中させることができます。一方で、買収側の企業は、既存事業に関連性の高い事業を獲得することで、市場シェアや競争力を強化することができます。

カーブアウトM&Aを実施する際には、いくつかのステップを踏む必要があります。まず、カーブアウトの目的を明確にします。次に、切り離す事業の評価と分離計画を立てることになります。この際、適切な評価を行うために、売手の立場としては、PLとBSを適切に分離できるようにしておく必要があります。これらの準備が整った段階で、具体的なスキーム選択に進むことになります。

本コラムでは、まずカーブアウトM&Aのスキームの選択についての説明を行い、その後カーブアウトM&Aの特有の論点であり、実務上重要なスタンドアローンイシューとPL分析における注意点に焦点を当てて解説します。

3.スキームの選択

(ア)カーブアウトM&Aのスキーム

カーブアウトM&Aでは、一つの会社から特定の事業を切り離して売却する場合と、グループ企業から特定の子会社を切り離す場合があります。特定の子会社を切り離す場合は、その株式を売却することでカーブアウトを実現します。一方、特定の事業を切り離す場合は、事業を分割して売却する必要があります。ここでは、事業を分割する場合のカーブアウトM&Aの主な方法を紹介します。

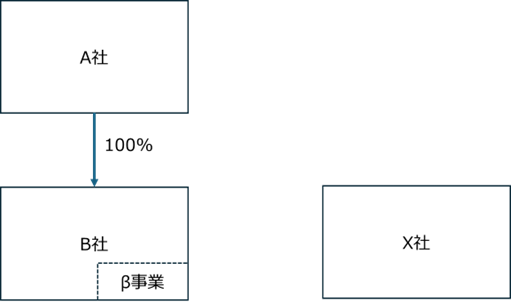

前提は以下の通りです。

(前提)

100%親会社であるA社の子会社であるB社のβ事業をX社に譲渡する。

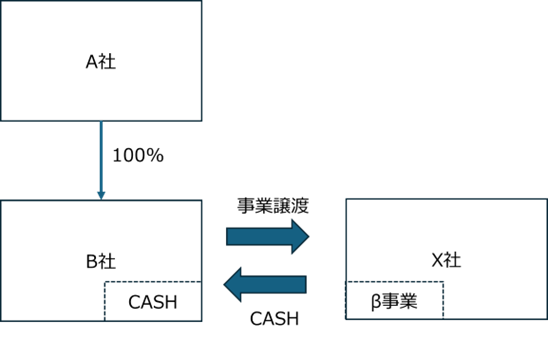

(イ)事業譲渡(現金分割)

【スキーム】

B社がβ事業をX社に現金により譲渡を行う。

|

【課税関係】

|

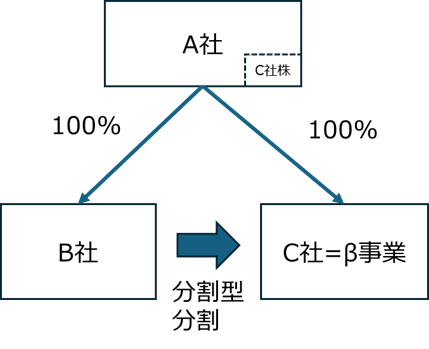

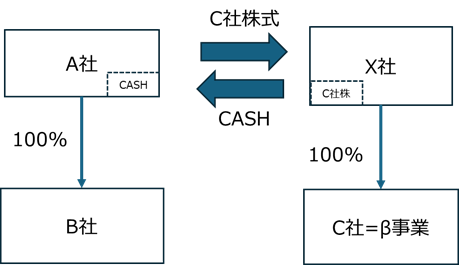

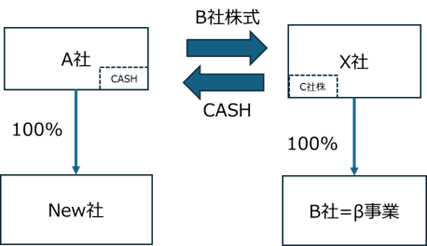

(ウ)分割型分割+分割法人の株式譲渡

【スキーム】

①B社が分割型分割によりβ事業を切り出してC社を設立し、A社の子会社とする。

②A社がC社株式をX社に譲渡する。

|

【課税関係】

|

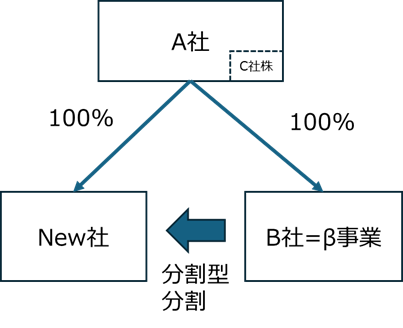

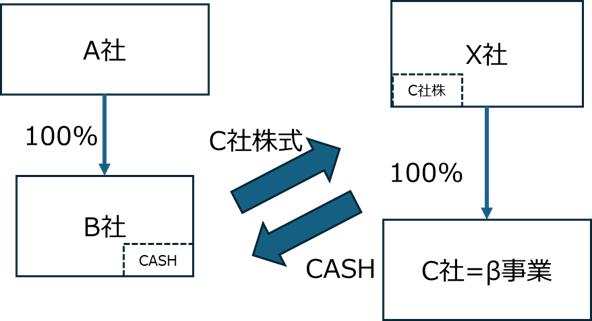

(エ)分割型分割+分割承継法人の株式譲渡

①B社が残存事業を切り出す形で、分割型分割によりβ事業残してNew社を設立し、A社の子会社とする。

②A社がB社株式をX社に譲渡する。

|

【課税関係】

|

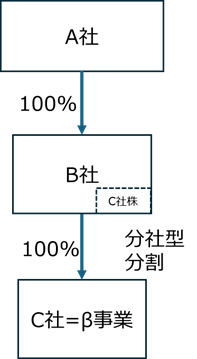

(オ)分社型分割+株式譲渡

①B社が分社型分割によりβ事業を切り出してC社を設立し、B社の子会社とする。

②A社がC社株式をX社に譲渡する。

|

【課税関係】

|

(カ)スキームの特徴のまとめ

各スキーム選択時にポイントとなる事項をまとめると以下の通りとなります。スキームの決定には、どの法人に譲渡損益を発生させるか、譲渡対価の入金先はどこが望ましいかなどを考慮する必要があります。また、税務上ののれんが発生する場合は、償却によって税効果が得られるので、譲渡対価に反映させることも検討できます。

|

手法 |

譲渡益に係る税金の負担者 |

譲渡対価の入金先 |

税務上ののれんの発生 |

消費税の発生 |

|

事業譲渡(現金分割) |

B社 |

B社 |

あり |

あり |

|

分割型分割+分割法人の株式譲渡 |

B社 |

A社 |

あり |

なし |

|

分割型分割+分割承継法人の株式譲渡 |

A社 |

A社 |

なし |

なし |

|

分社型分割+株式譲渡 |

B社 |

B社 |

あり |

なし |

4.カーブアウトM&A固有の論点

(ア)スタンドアローン・イシュー

スタンドアローン・イシューとは、カーブアウトM&A特有の論点であり、カーブアウトで切り出される事業が、母体から独立することによって、今まで享受していたサービスやメリットがなくなることにより、非効率になったり、追加で発生するコストのことを指します。

スタンドアローン・イシューの具体例としては、以下のような項目が挙げられます。

|

分類 |

項目 |

具体例 |

|

母体からのサービス喪失 |

バックオフィス機能 |

経理、人事、法務、IT等のバックオフィス機能 マネジメント機能 |

|

共用資産/契約サービス |

オフィススペース |

|

|

労務関係 |

福利厚生、労働組合、企業年金 |

|

|

事業開発 |

研究開発 |

|

|

母体とのシナジー喪失 |

グループ会社とのシナジー効果 |

グループ内の事業上の取引、グループ企業であることに起因する規模の経済、親会社のブランド力 |

|

分離コスト |

許認可 |

事業継続に必要な許認可の申請の必要性 |

|

IT |

分離に伴う新規システム構築費用 |

一般的に、経理、人事、法務、ITなどのバックオフィス機能は、共通部門として設定されており、カーブアウトされる事業に含まれることは稀です。そのため、カーブアウトされた事業について、これらの機能を新たに構築する必要があります。また、母体企業と同じオフィスに本社がある場合などは、本社を移転して新しいオフィスを用意しなくてはいけません。M&Aの買手は、このような事業継続に必要な機能を把握し、事前に準備しておくことが必要です。

機能面だけでなく、条件面にも注意が必要です。例えば、グループ内取引によって、他社よりも有利な条件で原材料を調達している場合、事業譲渡後は第三者取引条件に変わる可能性があります。買手は、これらのコストの変化を適切に反映し、買収後の収益性を評価する必要があります。

(イ)対象事業のPL分析による注意点

通常、M&Aの売り手と買い手には、情報の非対称性が存在し、これを埋めるためにデューデリジェンスなどを実施しますが、短期間で売り手と同等レベルに事業を理解するのは困難です。

これが、事業単位でのカーブアウトM&Aの場合は、より情報の非対称性が生じやすくなります。譲渡対象事業が会社単位であれば、その会社の情報全体がデューデリジェンス時に開示されるため、対象会社のPL分析は比較的容易になります。しかし、事業の一部を会社から切り出す場合には、対象事業のPLが提供されますが、これはそもそも売り手や対象会社が内部的に保有する情報をもとに作成されているものです。譲渡対象外の部分の資料については開示が制限されるケースが多くあります。そのため、共通部門のコストや共通経費が一定のルールに基づいて適切に配分されているかどうかや、部門間取引の価格設定が妥当に行われているかどうかの検証は難しくなります。また、部門固有のコストであっても、共通経費として計上されているケースもあります。

検証を進めていく中で、カーブアウト財務諸表の精度が低いと判断された場合、相対で交渉しているケースでは、売り手にカーブアウト財務諸表の再作成を要求するのが一般的です。競争入札の場合では、買い手自身がカーブアウト財務諸表の修正を試みるか、あるいはカーブアウト財務諸表に含まれるリスクを評価して価格に反映させることになると考えらえます。

5.おわりに

カーブアウトM&Aは、事業ポートフォリオマネジメントへの関心の高まりに伴って増加する傾向にありますが、その一方で、買手にとっては様々な課題や注意点を孕んでいます。 買い手としては、事業譲渡後に自分たちで事業を運営していくために必要なコストや投資を正しく把握し、母体から分離したことによる影響を評価することが不可欠になるため、丁寧な事業デューデリジェンス(DD)が必要です。また、カーブアウト財務諸表の精度や妥当性については、財務デューデリジェンス(DD)の専門家と連携して検証することが有用です。M&Aにおけるデューデリジェンスの実施は、時間やコスト、人的資源などの制約に直面する場合も少なくありませんが、成功裏に事業を継承し、成長させるためには不可欠なプロセスです。売り手も買い手も、カーブアウトM&Aの特徴を十分に理解した上で、丁寧で効果的なデューデリジェンスを行うことが求められます。

結和税理士法人

公認会計士

水谷匡宏

カーブアウトに留まらずM&Aにつきましては、まずは専門家にご相談いただくことが課題を解決する上での近道になります。お気軽にお問合せください。