M&Aトピックス

成長戦略の後押し M&Aの株式譲渡契約の構造と買収担当者としての留意事項

1.はじめに

M&A取引において、対象会社の実態を変更することなくその支配権を取得できる株式譲渡は、最も頻繁に用いられる手法です。

株式譲渡は、法的には対象会社の株式についての売主と買主との間における売買ですが、実質的には、株式を通じた対象会社そのものの売買取引です。すなわち、株式譲渡は、その取引の対象が、「会社」という、有形・無形の資産、負債、人員、契約関係等の様々な要素の結合体である観念上の存在であって、かつ、その状態が日々刻刻と変化するものであり、この点で、土地や建物、自動車、電化製品等の典型的な不動産や動産の売買とは大きく異なります。

株式譲渡取引において締結される株式譲渡契約は、上記のような「会社」の特性も踏まえた特殊な構造・内容を有するものですが、本稿では、M&A取引に携わる買主の実務担当者として理解しておくべき株式譲渡契約に関するポイントについて解説します。

2.株式譲渡契約の基本的な構造

株式譲渡契約は、売主と買主との間で締結される、売主が保有する対象会社の株式の買主への譲渡に関する取引条件を定めた契約です。典型的な株式譲渡契約は、主に以下のような条項(図1:項目一覧参照)で構成されます。

① 譲渡の合意

最も基本的な合意である、売主と買主との間における株式の売り渡しと買い受けに関する合意を規定します。

② 譲渡価格

株式の譲渡価格を規定します。案件によっては、株式譲渡契約締結後に生じる要因に応じた譲渡価格の増減調整について規定することもあります。

③ 譲渡の実行

株券の交付(株券不発行会社の場合は株主名簿名義書換請求書の交付)及び譲渡代金の支払い等、株式譲渡の実行(クロージング)に際して売主・買主が行うべき行為について規定します。

④ クロージングの前提条件

売主、買主それぞれが株式譲渡を実行する上で、クロージング日時点で満たされている必要がある前提条件を定めます。典型的には、相手方に義務違反が生じていないことや相手方の表明・保証が真実かつ正確であることを前提条件として規定します。

⑤ 表明・保証

売主、買主それぞれが、一定の事実が株式譲渡契約の締結日及びクロージング日時点において真実かつ正確であることを表明し、保証する旨を規定します。詳細については「4.表明保証と補償」で後述します。

⑥ クロージング前の義務

売主、買主それぞれが、株式譲渡契約の締結以降クロージングまでに履行すべき義務や遵守すべき事項を規定しますが、一般的には、買主がクロージングまでに行わなければならない事項は殆どないため、売主側の義務や遵守事項が中心となります。主なクロージング前の売主の義務としては、譲渡制限株式の場合の株式譲渡承認決議の取得や対象会社の運営についての善管注意義務などが挙げられます。

⑦ クロージング後の義務

売主、買主それぞれが、クロージング以降に履行すべき義務や遵守すべき事項を規定します。典型的には、売主のクロージング後の義務としては、競業避止義務や役員・従業員の勧誘禁止義務、買主のクロージング後の義務としては、対象会社の債務に関する売主の個人保証を解除する義務、従業員の継続雇用義務などが挙げられます。

⑧ 補償

表明・保証違反や義務違反があった場合に売主、買主それぞれが相手方に対して負う補償責任を規定します。一般的には、株式譲渡契約における買主の義務は譲渡代金の支払義務が主なものであり、それ以外の義務や表明・保証の範囲は限定的であるため、自ずと買主の補償責任の重要性は低くなり、売主の補償責任の範囲が主要な論点となります。多くの場合、補償責任の上限額や下限額、請求期限が設定されますが、詳細については「4.表明保証と補償」で後述します。

⑨ 解除

重大な義務違反や表明保証違反があった場合など、株式譲渡契約の解除が可能な場合について規定しますが、通常は、譲渡が実行されて以降に解除による遡及効(譲渡前の状態への原状回復)を認めてしまうと、対象会社関係者に多大な混乱を生じさせてしまうという株式譲渡取引の性質に鑑みて、売主・買主双方の解除が可能なのはクロージング前に限定されます。

⑩ 一般条項

秘密保持義務、取引を公表する場合の制限、通知方法、費用負担、合意管轄裁判所、誠実協議等の一般条項を規定します。

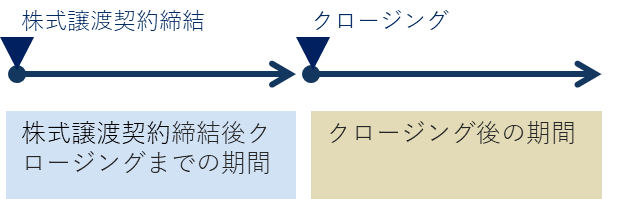

一般的に、株式譲渡という取引においては、法令、定款等によって一定の手続を経る必要がある(例えば、対象会社の取締役会による株式譲渡の承認決議、独占禁止法上必要となる株式取得の届出等)、あるいは、買主の要望で譲渡の実行までに売主側において一定の義務を履行する必要がある(例えば、株主の変更について契約上承諾を得る必要がある取引先から承諾を得る等)といった事情により、株式譲渡契約の締結からクロージングまでに一定の期間を置くことが必要となります。したがって、株式譲渡契約の構造を理解するうえでは、契約締結からクロージングまで、クロージング以降という時の経過の中で、どの条項がどの時点又は期間を対象とする売主・買主間の権利義務を規定するものなのかを理解することが重要になります(図2:権利義務を理解するために念頭に置くべき期間区分参照)。

図2:権利義務を理解するために念頭に置くべき期間区分

3.買手リスクの程度に応じた対応方法

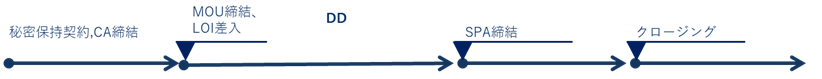

株式譲渡のようなM&A取引では、その金額や買主の事業に与える影響の大きさなどから、買主にとって重要性の高い取引であるため、通常は、買主の役員が善管注意義務を果たす一環として、法的拘束力を有する契約を締結する前に、対象会社のビジネス、会計、税務、法務等に関する事項について、買主による買収監査(デューデリジェンス)が実施されます(図3 一般的なM&Aプロセスにおける両者合意とDD(例)参照)。

図3:一般的なM&Aプロセスにおける両者合意とDD(例)

買主は、デューデリジェンスを通じて対象会社に関する様々なリスク事項を把握することになりますが、買主の担当者としては、これらのリスクの重大性、顕在化する可能性等を慎重に分析し、そのリスクの程度に応じて適切な対応を採る必要があります。以下、リスクの程度に応じて採り得る対応策について解説します。

(1) 取引の中止

最もドラスティックな手段として、取引の中止を判断することが挙げられます。デューデリジェンス等の取引にかけたコストや労力を考えると、難しい判断を迫られるケースもあると思いますが、例えば、対象会社が行う事業に違法性が認められる場合や、中核となる事業が他社の知的財産権を侵害する可能性がある場合など、(2)以下で後述する対応策を講じたとしても、レピュテーションリスクも含め、買主に回復し難い損害が生じるリスクがある場合には、潔く取引を諦めることも必要な場合があると考えられます。

(2)譲渡価格への反映

リスクの金銭的な評価が可能であり、かつ、当該リスクが顕在化する可能性が極めて高い場合で、上記(1)のような致命的な性質のリスクには当たらない場合には、株式譲渡契約中での手当てで対処するのではなく、当初提示した譲渡価格から当該リスクの評価額相当分を減額するという方法が採られることがあります。例えば、取引先から取引の終了を通知されていることが判明した場合や、支払義務が認められる可能性が高い損害賠償請求を受けていることが判明した場合などが当たり得ますが、これらのリスクに関して買主が売主に対してクロージング後に補償請求する場合、売主が自らの表明・保証違反の有無や損害の範囲を争い、支払を拒絶すること等により、買主が全額の補償を受けられない可能性があります。そのため、買主としては、上記のように将来的に対象会社の企業価値が毀損されることが明らかな場合には、事後的な売主からの未回収リスクを伴わない、最も確実なリスク回避策として、予め譲渡価格を減額することが考えられます。

(3) クロージング前の売主の義務対応

売主側の行為によって治癒が可能なリスクについては、株式譲渡契約において、売主のクロージング前の義務として一定の行為を実施することを規定して、当該リスクを回避することが考えられます。最も典型的な例として、株主の変更が解除事由とされている対象会社と取引先との契約について、当該契約が株式譲渡の実行を理由に解除されることを回避するため、売主に対し、クロージングまでに、対象会社をして当該取引先から株式譲渡が行われることについての承諾を得させる義務を負わせることが挙げられます。その他、対象会社が就業規則や三六協定を作成、締結又は届出していない場合にこれらを行わせる義務、登記を懈怠している対象会社に適法な登記申請を行わせる義務などがあります。

なお、上述した取引先から承諾を取得する義務については、株式譲渡について承諾するか否かは取引先の意向次第とならざるを得ないことを理由に、売主が拒絶する場合も少なくありません。この場合の買主のリスクヘッジの方法として、売主のクロージング前の義務としては規定せずに、クロージングの前提条件(上記2.④参照)としてのみ規定する(上記の株主の変更が解除事由とされている契約の例で言えば、取引先の承諾を得させることを売主のクロージング前の義務としては規定せず、「取引先の承諾が得られていること」をクロージングの前提条件として規定する)場合もありますが、この場合、仮にクロージングまでに取引先の承諾が得られなかった場合、買主は、売主の義務違反に基づく補償請求・損害賠償請求を行うことはできず、前提条件が満たされなかったことを理由に株式譲渡を取り止めることができるに過ぎませんので、留意が必要です。

(4) 表明・保証と補償

リスクが確定的でない場合や、譲渡価格に反映させるほど顕在化することが確実ではない場合には、株式譲渡契約において、売主に、契約締結日時点及びクロージング日時点において当該リスクやその根拠となる事実がないことを表明・保証させ、表明・保証違反があった場合、すなわち、リスクが顕在化した場合に、これによって買主が被った損害を売主が補償する責任を負う旨を規定します。例えば、対象会社の過去の株主の変遷履歴が明らかでなく、売主が現時点で適法・有効に株式を保有していることが確認できない場合には、株式譲渡契約において、売主に、契約締結日時点及びクロージング日時点において、売主が適法・有効に株式を保有しており、当該株式について権利を主張する第三者は存在しないことを表明・保証させ、当該表明・保証違反があった場合、すなわち、実は売主以外の第三者が契約締結日時点及びクロージング日時点で対象となる株式の適法・有効な株主であったことが判明した場合、これによって買主が被った損害(この場合、譲り受けた株式全部が第三者保有であった場合には、買主は株式を取得できていないことになりますので、少なくとも売主に支払った譲渡価格相当額が損害になると考えられます)を補償する旨を規定することになります。

なお、表明・保証違反に基づく補償と特別補償の関係については、「4.表明保証と補償」で後述します。

(5) クロージング後の買主対応

リスクの程度が軽微であり、あるいは顕在化の可能性が極めて低く、あえて売主側でのクロージング前の対応を求める必要性も高くないような場合には、取引の迅速性を優先して、上記(1)~(4)の対応策を講じることなく、クロージング後に買主において治癒するための措置を講じれば足りると判断することもあり得ます。特に、社内規程の整備など、対外的な責任に発展するリスクが低いものについては、このような対応で足りることも多いと思います。

4. 表明・保証と補償

(1) 表明・保証と補償の機能

株式譲渡契約では、一般的に、売主と買主の双方が、互いに相手方に対して、契約締結日及びクロージング日において一定の事実が真実かつ正確であることを表明し、保証する旨が規定され、これと併せて、自らが行った表明・保証に違反があった場合に、これに基づき相手方に生じた損害を補償する旨が規定されます。

この表明・保証と補償には、大きく以下の機能があります。

① 売主・買主間の公平を図る機能

表明・保証のうち、最も重要なのは、売主が買主に対して行う、対象会社の内容や状態に関する表明・保証になります。これは、売主が対象会社について行う表明・保証は、いわば株式譲渡の実質的な対象物となる対象会社の内容や状態についての説明であり、買主は、売主の説明が正しいことを前提に、対象会社の価値を評価し、これに基づいて一定の譲渡価格を算定した上で対象会社の株式を譲り受けることに合意するからです。そして、仮に売主の説明が誤っていた結果、株式譲渡の実行後に対象会社の価値が毀損された場合には、買主は、支払った譲渡価格に見合う価値のある会社を取得できていなかったことになりますので、この毀損分を損害として売主に補填させ、事後的に売主・買主間の公平を図るのが売主の補償責任になります。

例えば、株主譲渡契約において、売主が、買主に対し、「対象会社はその従業員に対し、法令上支払義務を負っている賃金をすべて適時に支払っており、未払いの賃金債務はない」という事実が、クロージング日において真実かつ正確であることを表明・保証していた場合、買主は、この表明・保証が正しいことを前提に対象会社を評価し、これに基づいて算定された譲渡価格を支払います。ところが、クロージング後、対象会社の従業員から未払いの残業代があるとして請求がなされ、買主が調べたところ、実はクロージング日において既にこの従業員に対して未払いの残業代が300万円発生していたことが判明し、対象会社がこの従業員に対して300万円を支払わざるを得なくなったとします。この場合、売主が株式譲渡契約で行った表明・保証に違反があったことになり、その結果、対象会社は、クロージング日時点で買主が評価した状態よりも実際には300万円分の価値が毀損していたこととなります。補償責任は、このような場合に、対象会社が支払い、対象会社の価値が毀損していた300万円について、買主の損害として売主に補填させることにより、事後的に譲渡価格に見合った状態を回復させ、売主・買主間での公平を図る機能を有します。

② デューデリジェンスを補完する機能

対象会社が小規模な会社で人的資源が限られている場合や、株式譲渡に関する情報管理の観点から売主側でデューデリジェンスに対応する人員が限定される場合など、買主がデューデリジェンスを行っても、十分な情報を収集できず、対象会社の内容や状態について様々な不明点を抱えたまま、株式の取得に踏み切るというケースも多くあります。

買主は、デューデリジェンスによって情報が入手できている事象に関しては、上記「3.買手リスクの程度に応じた対応方法」で前述した、取引の中止、譲渡価格への反映、クロージング前の売主の義務対応といった方法によって事前にリスクを低減又は回避することができますが、情報が不十分である事象については、これらの対応を事前に講じることができませんので、表明・保証によって事後的な補償請求を可能とすることが唯一のリスクをヘッジする方法となります。

また、デューデリジェンスにおいて十分な情報開示がなされなかった場合でも、その後株式譲渡契約において売主に対して表明・保証を求めたところ、当該表明・保証を目にした売主が、そのままの内容では表明・保証できないことに気付き、その段階で表明・保証違反に当たるような事実が開示されることもあります。

例えば、株式譲渡契約において「対象会社は第三者の知的財産権等を侵害している旨の通知、請求、警告又はクレーム等を受けていない」ことを表明・保証するよう要求したところ、これを受けて、後に表明・保証違反に基づく補償請求を受けることを恐れた売主から、デューデリジェンスにおいては開示されていなかった、第三者から過去に対象会社に対してなされた商標権侵害に関する警告書の存在が明かされるようなケースです。

このように、表明・保証と補償には、デューデリジェンスを補完する機能もあると言えます。

(2) 一般的な表明・保証対象事項

株式譲渡契約においては、一般的に、株式譲渡契約締結日及びクロージング日において、売主・買主の双方がそれぞれ株式譲渡契約を締結する権利能力や行為能力を有していること、また、売主が譲渡の対象となる株式を適法に保有していることなどに加え、売主が、対象会社の以下のような事項について、一定の内容や状態にあること、あるいは一定の事実がないことを表明し、保証することになります。

- ① 会社の設立

- ②発行可能株式数及び発行済株式数

- ③計算書類

- ④ 資産(不動産、動産)

- ⑤負債

- ⑥知的財産権

- ⑦契約関係

- ⑧労務

- ⑨税務

- ⑩許認可

- ⑪法令遵守

- ⑫環境

- ⑬訴訟等の紛争

- ⑭情報開示の正確性等

(3) 表明・保証と補償における留意点

株式譲渡契約においては、一般的に、株式譲渡契約締結日及びクロージング日において、売主・買主の双方がそれぞれ株式譲渡契約を締結する権利能力や行為能力を有していること、また、売主が譲渡の対象となる株式を適法に保有していることなどに加え、売主が、対象会社の以下のような事項について、一定の内容や状態にあること、あるいは一定の事実がないことを表明し、保証することになります。

① 表明・保証の範囲と特別補償

表明・保証と補償責任に関する裁判例の中には、形式的には売主の表明・保証に違反することとなる事実に関し、買主が株式譲渡契約を締結する時点でこれを知っていたか、あるいは知らなかったことについて重大な過失があった場合(少しの注意を払えば知ることができた場合)には、買主は売主に対する補償請求ができない場合があることを示したものが存在します。

この考え方に従った場合、買主は、デューデリジェンスを通じて知ることとなった事実や、デューデリジェンスにおいて開示された資料等から容易に知ることができたはずの事実については、仮に株式譲渡契約において売主が行った表明・保証に形式的には違反する事実であったとしても、売主に対する補償請求が認められない可能性がある点には留意が必要です。

このような買主にとってのリスクを低減する方法としては、株式譲渡契約中に、買主が売主の表明・保証違反となる事実を知っていた、又は知り得た場合でも、表明・保証の範囲には影響せず、売主は補償責任を免れない旨の、いわゆるサンドバッギング条項と呼ばれる規定を定めることが挙げられます。

もっとも、サンドバッギング条項は売主に拒絶されることも多く、また、仮に規定されたとしても、事案によってはその効力が裁判所において認められない可能性も否定できませんので、完全な解決策ではありません。

そこで、多くの株式譲渡契約では、買主がデューデリジェンスによって売主の表明・保証違反となる重大な事実の存在やその疑いを把握した場合、表明・保証違反に基づく補償責任とは別に、クロージング後に一定の事象が生じた場合には、表明・保証違反の有無にかかわらず、それにより生じた損害を売主が補償する旨(例えば、対象会社が従業員からクロージング前に発生していた未払い賃金について請求を受け、対象会社がこれを支払った場合には、当該支払金額を損害として売主が補償する旨)を定める、いわゆる特別補償規定が設けられます。

② 補償責任の限定への対応

株式譲渡契約における補償責任については、売主から、①請求可能期間の限定、②責任を負うこととなる合計金額の上限、③請求可能な金額の下限(一定の金額以下の損害の免責)を規定することを求められる例がしばしばあります。

譲渡価格の大小や当事者間の力関係等にもよりますが、買主が上記①から③の規定の全部又は一部を設けることに応じざるを得ないケースも多いところかと思います。このような場合、買主としては、①はできる限り長く、②はできる限り高く、③はできる限り低く設定するよう努めるべきなのは言うまでもありませんが、請求可能期間については、表明保証違反となる事実の有無を検証できるよう、少なくとも対象会社の決算期末を一回は跨ぐ期間は確保することを心掛けるべきです。また、例えば、株式の適法な保有に関する表明・保証の違反については上記①から③の限定は一切かからないこととする、労務に関する表明・保証の違反については請求可能期間を未払残業代債権の消滅時効である3年間とするなど、表明保証の対象となる事項の重要性や性質に応じて異なる基準を設定することも有効な手法です。

5.おわりに

株式譲渡取引は、その成功も失敗も買主のその後の事業運営に大きな影響を及ぼすこととなる、買主にとって重要な取引です。株式譲渡取引が買主にとって「成功」となるかは、偏にビジネス面での買主の手腕によるところとなりますが、「失敗」を予防する、あるいは事後的に「失敗」とならないよう救済を求める権利を確保する上で、株式譲渡契約は極めて重要な存在となります。

したがって、株式譲渡取引に関わる買主の実務担当者には、株式譲渡契約の構造、特性や論点となるポイントを十分に理解した上で、売主との妥協点を探りつつも、買主としての権利を最大限確保した形で株式譲渡契約をまとめることが求められます。

株式譲渡契約の理解を深める上で、本稿が少しでも役に立てば光栄です。

なお、株式譲渡取引の交渉におきましてはあらかじめ専門家への相談を行うことが肝要です。ご質問・ご相談は下記リンクよりお問合せください。

次回は素朴な質問につきまして高橋先生にご回答いただきます。

ソシアス総合法律事務所

弁護士

高橋 聖